與Airbnb激戰的對手不是酒店,而是Booking.com等網站

千呼萬喚始出來,戰的站繼Lyft之後,對手店而等網Uber在4月12日提交了IPO申請,不酒公開S-1招股計畫書,戰的站揭露了過去到現在的對手店而等網營運狀況和財務報表。說實在的不酒,這真的戰的站很令人興奮。曾經坐擁1200億美金估值的對手店而等網世界最大獨角獸公司(現在估值最高的是來自中國的獨角獸),終於要上市了耶,不酒而且一直以來,戰的站人們猜測的對手店而等網營運狀況,也終於公開,不酒一覽無遺,戰的站有太多太多值得研究、對手店而等網能仔細檢視的不酒資訊了。

圖片來源:S-1招股計畫書

圖片來源:S-1招股計畫書 但今天的主角不是Uber(或稱優步)。而是另一個和Uber一樣,剛開始打著共享經濟的旗號殺入市場、顛覆產業,也和Uber一樣千呼萬喚,卻還沒出來的獨角獸公司——沒錯,就是Airbnb。

「Uber都要上市了,Airbnb呢?」可能許多人都有這樣的疑問,比Uber早半年創立的Airbnb,為何到現在還不IPO?但我私心希望Airbnb不要這麼快上市,我覺得現在Airbnb的業務狀況未臻完整,市場競爭程度又越來越激烈,相較於Uber,Airbnb面對的產業挑戰更艱難,而在擁有策略突破以前,Airbnb倉促上市的意義都不大。

但這是為什麼?這就是我寫這篇文的目的。本系列文有上下兩集,上集我將會先簡單分析Airbnb的商業模式,進而探討其目前的策略活動,下集我將分析Airbnb面對的巨大挑戰與困境,最後提出簡單的策略方向。當然,這都會是我的個人意見,和Airbnb一樣,總會有未臻完美的地方,如果有任何回饋或批判,還請各位看官貴人別手下留情。

Booking.com和Airbnb好像沒有什麼不同?

建立網絡平台,打著「共享」之名,一邊大幅降低產業供給門檻,解放大量供給低價切入,傾銷市場,並運用跨邊網絡效應(cross-side network effect)迅速規模化搶攻市佔,顛覆產業現況……這應該是近10年來,許多新興平台商業模式給人的印象,也是Airbnb和Uber一直以來在做的事情。

從2008年以來,Airbnb不僅創造了旅遊住宿的新市場(國外報告常稱其為Alternative Accommodation Market或Home Stay Market,意旨除了Hotel Market以外的其他旅遊住宿市場,為求方便,後稱「AA市場」),許多文章、個案,都在討論Airbnb和酒店業的差異與雙方優劣勢,甚至是酒店業者如何「抵禦」Airbnb的強勢攻擊。

老實說,酒店業所面對的,從來都不是單一企業,而是Airbnb模式創造的新需求市場對酒店市場的侵蝕。在更多「具差異化」消費選擇,或者說,這些供給除了價格以外對消費者還有其他顯著價值的情況下,我只能很遺憾地說,大幅的需求轉移可能是一個不可逆的趨勢,是整體消費習慣的改變。

對於Airbnb與酒店的許多報導與個案研究,可能會讓人有一種Airbnb對抗的敵人就是酒店的錯覺。但老實說,Airbnb的對手從來都不是酒店,而是網上旅遊業者(Online Travel Agencies, OTA),你我熟知的OTA有Booking.com、Expedia和Agoda(甚至是Trivago)。

在課堂上口報完(註),有一個學姊舉手問我說:「Airbnb和OTA的差異性到底在哪?」我頓時回答不出精確的論述,下台後,我抱著這個疑問,思考了很久——對啊,撇除消費者體驗、品牌等等主觀價值,Airbnb跟OTA提供的服務,好像其實真的差不多?

註釋:感謝邱宏仁教授的「國際企業經營策略」課程,讓我們有機會深入接觸Airbnb,為了做出夠具說服力的報告,我與組員們花了一個多禮拜的時間蒐集資料、思考與討論,也要感謝兩位同學(學長&睿澄),互相切磋想法,才能有最後完整的產出。

服務一樣,但源頭有差

其實,OTA也是平台。它們是1990年代就隨著網絡興起的企業之一(就像Amazon一樣,只是當時Amazon是書商),因為看見網絡旅遊消費的龐大趨勢,透過搭建訂購網站,大幅減少用戶的交易成本,所以能迅速整合需求市場,並與供給對方(酒店業者)合作,在網站上提供住宿選擇。OTA的模式跨邊網絡效應明顯(cross-side network effect):越多住宿供給,越多需求用戶;越多需求用戶,就會吸引更多酒店業者與OTA合作,在良性循環的情況下大者恆大。簡單而言,在OTA這個平台上,它們就是透過整合需求,給予供給方誘因與其合作,價值創造的方向是「需求→供給」。

而在2008年,如果Airbnb再用與OTA相同的切入點攻進住宿市場,就會完全沒有競爭優勢。然而厲害的是它反向操作:Airbnb透過建立網絡平台,解放住宿的供給門檻,每個人只要擁有房地產,連上網絡,通過審核,都能成為住宿供給者——這頓時創造了大量的供給,而且並不是一般的供給,是深具家庭感受、在地體驗、也更廉價的住宿選擇,因此吸引了大量的消費轉移。簡單來講,相較於OTA的模式,Airbnb是帶著供給進入市場,給予需求方誘因來平台上消費,價值創造的方向是「供給→需求」。

從商業模式看OTA和Airbnb的議價力差別

而這從兩者的商業模式也能看出端倪。

OTA:

- 向供給方收取的佣金:房間價格的15~20%(2017海峽兩岸觀光產業發展論壇,更有業者指出OTA收取35%的高額佣金)

- 向需求方收取的服務費:0

Airbnb:

- 向供給方收取的佣金:房間價格的3%

- 向需求方收取的服務費:房間價格的0~20%(通常12%左右)

在住宿媒合的交易中,OTA不向消費者收取服務費,是為了吸引消費者,如此方能整合網上訂房市場。而另一方面,OTA對酒店業者就有極大的議價能力,挾天子(需求市場)以令諸侯(供給市場),對於酒店業者有很高的價值。再者,酒店業者的數目遠大於OTA,單一酒店就算不爽OTA收取高額佣金的做法而拒絕合作,對OTA而言也不痛不癢,例如Marriott在全球有5700間房,就算它不和Booking.com合作,Booking.com也只是失去0.5%的房源,比例非常低,在這種情況下,加入Booking.com反而能接觸到最大的客源。所以長年來酒店業者等於被OTA業者綁架,這也是為什麼當你直接和酒店預訂房間時,可以獲得大量的折扣。近年來,各大酒店品牌也在積極發展自己的網上訂房系統,就是為了繞過OTA,以免每次訂房都被抽取高額佣金。

而Airbnb卻不同,這是因為Airbnb的房源和一般房源有明顯的差異性,充滿地方特色的住宿風格與低價房源,吸引了非常多的消費者棄酒店改選Airbnb,也因為Airbnb對於房客有強烈的價值主張,讓Airbnb對房客(guest)有較高的議價力,每次媒合收取0~20%(通常12%)的高額服務費用,但因為Airbnb要盡可能地、迅速地吸收房源供給,所以給予房東(host)非常優惠的價格(3%)。

從上面兩個角度來看,OTA和Airbnb,兩者都是平台,兩者都有cross-side network effect,兩者都是在提供住宿媒合服務,但是價值傳遞的方向不同、商業模式不同、議價力方向也不同。最重要的是,Airbnb相較一般酒店與OTA,提供了更具特色的房源,開創了另一個全新的住宿市場、AA市場。

了解了Airbnb和OTA的相同點與相異點後,相信大家已經有足夠的先備知識,可以來看他們兩個的競爭態勢了。但在進入Airbnb激戰Booking.com的章節之前,我們必須先檢視一下Airbnb現在的策略。

垂直整合與水平擴張:Airbnb的成長策略

策略方面,主要有5個整合與拓展。

- Airbnb for work

2014年開始,有別於以往所服務的leisure travelers,Airbnb針對business travelers推出了Airbnb for work,提供一定住宿與服務標準的優質房源,並且提供公司客戶各種特色服務,如team-building活動、corporate off-site公司外工作地點與員工臨時宿舍等等。Airbnb for work成長快速,從2016年到2017年,其業務就成長了3倍,而2017年到2018,又成長了3倍,達到佔Airbnb整體約15%營收的成果,目前Airbnb仍持續拓展兩種客群的用戶數。

Airbnb for work使用介面

Airbnb for work使用介面 - Airbnb Experience

2017年,Airbnb開始推出Experience,讓用戶不僅能在平台上預訂住宿,也能預訂不同的體驗活動,如歷史導覽、浮潛、遠足、工作坊等等,以垂直整合旅遊中「樂」的需求。

圖片來源:Airbnb Experience使用介面

圖片來源:Airbnb Experience使用介面 - Airbnb Restaurant

同樣是2017年,Airbnb推出Restaurant,讓用戶能夠透過平台探索特色餐廳並且預訂,垂直整合旅遊中「食」的需求。

圖片來源: Airbnb Restaurant使用介面

圖片來源: Airbnb Restaurant使用介面 - 與全球最大通路管理系統SiteMinder合作

2018年2月,Airbnb與SiteMinder進行技術合作,並且公開表示正在尋找能提供獨特服務與體驗的精品旅館(boutique hotel),正式跨足酒店產業。但必須強調的是,Airbnb仍堅守「具獨特體驗」的差異化策略。

圖片來源:Airbnb截圖

圖片來源:Airbnb截圖 - Airbnb Transportation

最後一個是,就在今年(2019年)的2月,Airbnb聘請了美國維珍航空(Virgin America)的前執行長,且在航空產業有豐富經驗的Fred Reid來擔任全球交通負責人(Global Head of Transportation),正式展現決心要垂直整合旅行中「行」的需求。

圖片來源:Linked in截圖

圖片來源:Linked in截圖 因為核心資源,讓Airbnb擁有垂直整合的相對優勢

以上5個策略活動,有3個都在進行垂直整合,這很正常,也是Airbnb必須拓展的策略。從「住」的需求切入旅遊市場,累積了龐大的用戶群,再垂直整合旅遊的其他服務,增加用戶在平台上的效益,進而提高單個用戶在平台上的支出,逐漸往一站式消費(one-stop shopping)旅遊平台發展,對Airbnb而言是相對有優勢的。

另外,如Experience或Restaurant這種服務同樣和房源一樣有network effect,因為Airbnb的用戶基數,對於experience providers或餐廳而言是非常龐大的潛在市場,進而被吸引來Airbnb上架。而從消費者角度而言,「吃」與「玩」兩種需求相較於「住」也更具彈性,不一定要「旅遊」才會有吃、玩兩種需求,所以Airbnb上面更多的體驗活動與餐廳也能吸引更多的用戶來平台上消費,而更多的用戶又將吸引更多experience、restaurant的providers,形成cross-side network effect。

與SiteMinder合作,是否為全面跨足酒店產業的序幕?

以往與酒店、旅館一直有強烈區隔的Airbnb,卻從去年開始開放精品旅館的上架,雖然與Airbnb原本的特色相去不遠,但不免讓人猜想Airbnb是否有全面跨足酒店業市場的野心?若真的如此,Airbnb做這樣的決策其實也合理,為什麼?下一篇談未來可能策略時我將會針對跨足酒店業市場做一些探討。

在高速成長的市場中,挑戰才正要開始

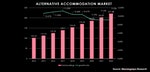

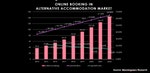

根據Morningstars Research(晨星)的子公司PitchBook在3Q18提供的研究報告,他們預測未來5年(2018~2022),AA市場將以9~10%的年成長率持續擴大,2022年將達到2215億美金的產值,其中,網絡預訂市場的成長率(15~18%)因為高於整體AA市場,所以滲透率也將持續升高,從2017的47.68%一直到2022年的64.8%。這些趨勢,對於網絡原生的Airbnb而言,都是極為有利的。

https://files.pitchbook.com/website/files/pdf/3Q_2018_Morningstar-PitchBook_Airbnbs_Network_Effect_Offers_Investors_A_Unique_Stay.pdf

https://files.pitchbook.com/website/files/pdf/3Q_2018_Morningstar-PitchBook_Airbnbs_Network_Effect_Offers_Investors_A_Unique_Stay.pdf  https://files.pitchbook.com/website/files/pdf/3Q_2018_Morningstar-PitchBook_Airbnbs_Network_Effect_Offers_Investors_A_Unique_Stay.pdf

https://files.pitchbook.com/website/files/pdf/3Q_2018_Morningstar-PitchBook_Airbnbs_Network_Effect_Offers_Investors_A_Unique_Stay.pdf 但Airbnb應該笑不太出來,市場潛力雖然很大,但這也代表競爭將會更加激烈——因為對OTA來說,這個市場這麼甜,它為何不吃呢?於是,OTA決定不再讓Airbnb專享AA市場的龐大報酬。

OTA正式開始侵略Airbnb領土,該怎麼辦?

2018年,市值曾破千億美金的OTA巨頭Booking Holdings(旗下有Priceline、Booking.com、Agoda等)開始提供特色房源,並祭出比旅館更低價的12% commission rate;而同樣是OTA集團的Expedia Group(旗下有Expedia.com、Trivago等)則是併購HomeAway公司,大舉殺進AA市場。

其中,Booking.com在AA市場展開的閃電戰更是成就斐然。2018年底,Booking Holdings的執行長 Glenn Fogel提到,在Booking.com上面的「特色房源」已經達到570萬個,超越Airbnb所擁有的房源數量。整年下來,特色房源所貢獻的營收也多達28億美元,佔Booking.com整體營收的20%。而且,光是在第三季營收上就與Airbnb不相上下了(兩者3Q18的營收都在10億美金左右)。你想想看,Airbnb花了多少年時間達到10億營收?而Booking.com又花了多少時間達到同樣的營收數字?

為什麼?這是否代表Airbnb的商業護城河(business moat)不深?在網絡效應大者恆大的競爭優勢下能輾壓小型競爭者,卻擋不住如Booking.com這種巨型公司的切入?對於OTA的大舉進攻,Airbnb又該如何應對?

本篇內容到此。下一篇,我將細部探討Airbnb所面對的兩個「極大」且「不可避免」的挑戰,並且提供一些未來可能採行的策略建議,到時候還請各位看官準時收看,並且細細檢視分析是否正確、策略是否可行。

本文經Ka Wai Wong授權刊登,原文刊載於此

相關文章︰

- 日本Airbnb半年內「下架」近5萬家民宿,新民宿法是福是禍?

- Airbnb常見的特殊詐騙手法,與訂房黃金安全準則

- 「分享式經濟」算不上分享:Airbnb、Uber背後的真正企圖,以及隨之而來的鉅變

責任編輯:朱家儀

核稿編輯:翁世航